美国财政部(U.S. Department of the Treasury)于6月21日发布了一项《拟议规则制定通知》(Notice of Proposed Rulemaking,以下简称“拟议规则”),针对美国政府于2023年8月9日发布的《关于处理美国在受关注国家的某些国家安全技术和产品领域的投资的行政命令》(以下简称“行政命令”)制定了更加具体的实施细则草案,并公开征求公众意见。关于行政命令的具体内容,请见此前我们发布的相关解读:《美国对外投资限制规定落地,剑指中国高科技领域——对拜登政府8月9日行政命令的解读》 。

事实上,2022年以来,美国一直在酝酿关于对华高科技行业的投资限制,并在去年8月发布了《行政命令》及配套的拟议规则的预先通知(以下简称“预先通知”),为其对中国半导体、量子计算和人工智能等行业的投资限制设定了基本的监管框架。本次拟议规则事实上是在广泛吸纳公众意见后对此前预先通知中拟议引入的监管机制的进一步更新。

我们预计拟议规则应与最终生效的规则总体上非常接近,并且根据美国政府的表态,正式生效版的规则可能会在今年内正式出台。因此,广大中国企业有必要熟悉相关规定,以期更好地了解和应对不久后可能全面落地的对华高科技行业投资限制。

一、“反向CFIUS”机制的主要监管框架

总地来说,行政命令建立起的监管框架是:限制或禁止美国人(United States persons,包括美国自然人、也包括美国实体及其外国分支机构;其中自然人既包括美国国籍也包括美国绿卡)及其控制的非美国实体(controlled foreign entities)在受关注国家(countries of concern,目前是中国大陆和港澳地区),开展涉及受限制国家安全技术和产品(covered national security technologies and products,主要是半导体和微电子,量子信息技术以及人工智能领域相关的技术和产品)的受限制交易(covered transactions)。

其中,受限制交易分为两类:

- 需通知交易(Notifiable Transactions)[1]:当一项受限制交易属于需通知交易(而非被禁止交易)时,美国人必须在交易完成后不迟于30天内提交通知。

- 被禁止交易(Prohibited Transactions)[2]:如果一项交易属于被禁止交易,美国人将禁止从事相关交易,并应采取一切合理措施,阻止其控制的企业从事被禁止交易。同时,美国人也不得“在知悉的情况下指示“(knowingly direct)被禁止交易。

二、本次拟议规则未实质性改变上述监管框架,但对部分细节内容进行了针对性更新

在围绕本次拟议规则展开具体介绍前,需要说明的是,其并未实质性地改动行政命令已建立的监管框架,而主要是在接收了利益相关方对去年发布的预先通知的评论意见后,对一些具体的细节内容、例如可能受到限制的技术范围、交易范围,以及美国人具体需要承担的评估措施等内容进行了有针对性的细化。我们在下文中将结合行政命令和本次拟议实施规则的主要内容,为企业进一步解读行政命令带来的限制。

1. 在拟议规则中,行政命令所涵盖的技术范围进行了哪些调整?[3]

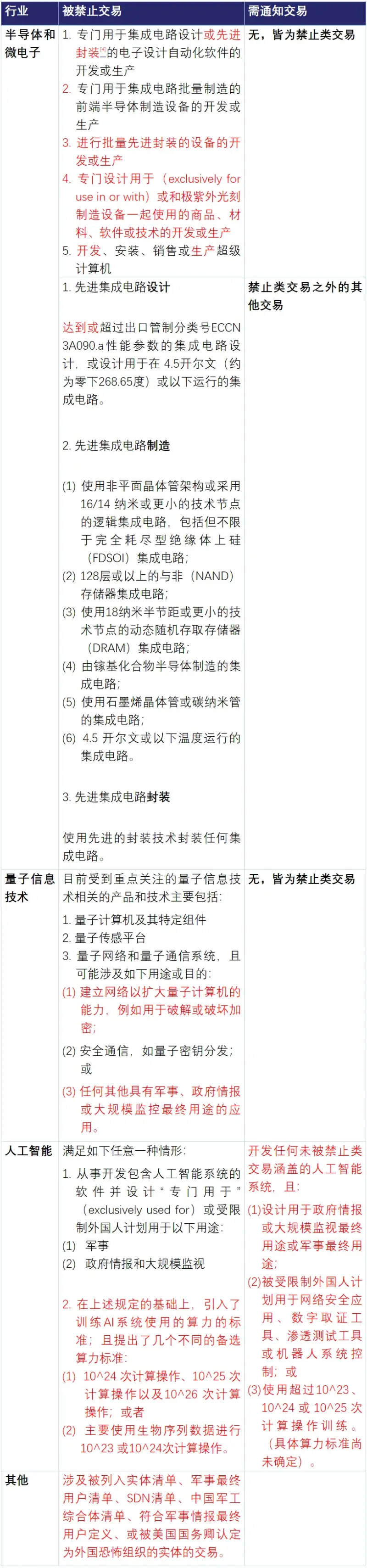

根据行政命令,纳入监管范畴的行业包括半导体和微电子、量子信息技术以及人工智能领域。相较于预先通知,本次拟议规则对行政命令所涉及的产品或服务范围进行了更进一步的阐释和扩展,主要变化在于新增了先进封装以及极紫外光刻设备相关的内容和引入算力标准、扩展了被禁止和需通知的人工智能领域交易的范围。相关更新与此前美国对华出口管制监管保持了协调同时呼应了美国不断升级对华人工智能领域限制的趋势。

本次更新内容请见以下红色字体标注。

2. 行政命令下受到限制的投资人 – 美国人及其控制的非美国主体?[5]

定义与预先通知保持高度一致,覆盖了(1)美国人士/实体及(2)其持有50%表决权以上的境外实体。

首先,美国人包括:(1)美国公民和合法永久居民、(2)根据美国法律或美国境内任何司法管辖区的法律设立的实体;(3)此类实体的任何外国分支机构,以及(4)位于美国境内的任何个人(除非仅作短暂停留)。

其次,行政命令的“长臂管辖”也适用于由美国主体控制的外国主体 (controlled foreign entity) :美国人(直接或间接、单独或合计)持有50%表决权的实体。换句话说,如果美国主体在某外国子公司(子公司A)中拥有超过50%的表决权,子公司A也属于行政命令定义下的“美国人”,需要承担一定合规义务。就基金而言,任何美国主体作为普通合伙人(GP)或管理人的基金也在管辖范围。

3. 行政令下受到限制的投资标的 – 哪些投资标的面临重点关注?[6]

拟议规则并未更新预先通知中设置的监管框架。需要特别注意的是,“受限制外国人“的覆盖范围不仅包括受关注国家人员(person of a country of concern),也包括(1)其持有50%以上股权/表决权的实体及(2)其母公司,前提是母公司对受关注国家人员有控制权,及其营收或支出主要来自受关注国家人员。

进一步而言,目前仅有中国大陆和港澳地区被列为“受关注国家”。因此, “受关注国家人员”包括从事受限制业务(包括透过合营企业从事)的:

- 任何非美国籍的个人,并且是中国公民或永久居民;

- 主要营业地位于中国、总部位于中国、在中国注册成立或根据中国法律以其他方式组建的实体;

- 受中国政府,包括其任何政治分支机构、政党、机构或部门,或由中国政府拥有、控制或指挥的任何人,或为中国政府或代表中国行事的任何人;或

如上所述,覆盖范围也包括上述人员的:

- 子公司,具体定义为直接或间接、单独或合计持有50%或以上股权、未决投票权或是董事会投票权的实体;和

- 母公司:任何人士(不论国籍)如果(i)持有受关注国家人员透过持有股权/表决权、董事会席位,或通过合同方式(包括VIE架构)获得指导受关注国家人员管理或政策的权力及(ii)其超过50%的收入来自于受关注国家人员,或者其超过50%的资本/运营费用由于关注国家人员,也会被认定为受限制外国人。

上述机制使得部分中国企业的境外母公司也可能被认定为构成“受限制外国人”,进而对母公司未来参与交易及接受投资造成影响。

4. 行政命令下受到限制的具体交易类型有哪些?[7]

(1)受限制交易

“受限制交易”的定义与去年预先通知中设想的基本一致。限制交易的范围甚广,包括美国人通过各种方式直接或间接投资受限制外国人的交易,且没有基于持股比例或表决权的明确标准。覆盖的交易类型包括:

- 收购股权和或有股份(contingent equity interest);

- 提供可转债融资;

- 债转股;

- 绿地投资;

- 设立合营企业;及

- 投资者作为有限合伙人 (“LP”)对基金作出的投资,前提是LP在投资基金时,LP已知悉该基金很可能会参与受限制交易,且该基金随后确实进行了该些交易。

(2)不受限制的交易

不受到行政命令监管的交易包括:

- 对公开市场金融产品的投资;

- 全面收购受关注国家人员持有的股权或权益的交易;

- 集团内部的交易;

- 特定的银团贷款融资安排。

此外,在预先通知的基础上,拟议规则新增涉及“第三国制度”的例外情形。如果财政部长认为某项交易在另一个国家可能引起国家安全威胁,并且该国具备类似的交易审查机制,则该交易可能因受到第三国类似制度规管,而不受行政命令的约束。

(3)尚待确认的交易

一个引起投资者关注的关键点在于LP纯财务投资是否总是会被纳入监管范围。为了避免过度监管,拟议规则为部分LP投资建议了例外情况。除了此前预先通知提出的方案以外,拟议实施提出了一个替代方案,该替代方案的门槛明显比原方案更严格。

- 原方案:美国人LP如果不能够对基金行使管理决策、对基金的责任仅限于其针对基金的投资、不具有正式或非正式的影响或参与基金或受限制外国人的决策和运营的能力,并且其对基金的投资金额或其在基金里的投资比例低于50%,那么LP即便是美国人,其对基金的投资也不会被认定为受限制交易;

- 替代方案: 美国人LP承诺其出资总额不超过100万美元。

最终采用哪个门槛尚待最终实施规则确定。企业可以利用目前公开征询意见的机会向美国财政部提出意见,争取采用原方案。

5. 什么情况下,行政命令下的合规义务会被触发?

行政命令下设置的合规义务只有在美国主体“知悉”某交易构成受限制交易时才会被触发。与美国出口管制等监管规则一致,拟议规则对“知悉”的定义包括实际知悉和推定知悉,后者指意识到某一事实或情况存在或未来发生的可能性很高,或有理由知道某一事实或情况的存在。

更具体而言,在评估美国人是否“知悉”时,美国财政部将具体考虑美国人是否可能基于“合理和尽职的调查”而获得或本可以获得该等事实或情况。因此,在未来进行交易时,美国投资者应仔细进行尽职调查,以评估目标业务是否可能是受限外国人,以及交易是否可能受到行政命令的影响。同时,美国投资者应仔细记录其尽职调查过程,在必要时要求交易对方签署承诺书,并注意任何警示信号(例如,交易对方拒绝签署确认他们不是受限外国人的承诺书)。

此外,如上所述,美国人也被禁止“在知悉的情况下指示“一项受限制交易。“在知悉的情况下指示”是指就一项交易做出决定或实质性参与决策,以及指示交易的进展。该限制不仅影响美国企业,还影响担任企业中高级管理人员、董事或顾问的美籍人士。未来,这些人员需要避免参与和受限制交易相关的投资决策以及避免就该些交易提出建议,否则可能被认为违反了行政命令的规定。

三、合规建议

美国政府在围绕拟议规则发布的说明中再次强调行政命令不具有追溯效力,仅在正式生效版的法案颁布后(预计可能今年内出台)才会具有正式的管控效力。因此,目前至实施细则颁布前的这段时间可以被视为一段“缓冲期”,企业可以在这段时间内结合愈发清晰的监管规定,评估自身业务、尤其是投资相关安排在新行政命令下可能面临的潜在合规风险。

总地来说,我们有如下建议:

1. 对投资机构而言

- 投资人应按照美国财政部提供的指引,通过聘请专业顾问、查询商业数据库以及公开网络信息等方式,全面评估自身是否可能构成行政命令定义下的“美国人”、投资标的是否可能被视为“受限制外国人”,从而导致拟议开展的交易可能受到行政命令的约束。

- 全面留存上述合规工作形成的工作记录,作为佐证自身合规努力的证明。

- 对于部分投资人、尤其是美元基金,在落实美国法下的合规义务的同时,也应注意遵守中国法下的合规要求,尤其是向境外监管提供相关数据可能面临的数据合规相关的限制。

2. 对作为投资标的的相关中国企业而言

- 结合自身业务所涉产品和行业等,判断自身是否可能落入“受限制外国人”的范围或是涉及“受限制交易”。

- 如落入上述受限制范围,结合自身目前以及拟议开展的融资安排,全面评估自身是否可能存在涉及美国主体的“受限制交易”;其中,广大中国企业尤其需要注意公司内部美籍、美国绿卡高管或核心人员通过各项安排获得股权的安排的合规性,该等安排由于不具有“强投资”的属性,可能容易被企业忽略。

- 结合上述评估结果,有针对性地部署自身的融资安排,尤其是制定适合自身实际情况的投资人组合。

我们将密切关注行政命令的未来进展以及最终实施规则的发布,并及时通报相关情况。